Лизинг в Верховном суде: важная практика

Споры вокруг договоров лизинга остаются одной из самых распространенных категорий, которые рассматривает экономколлегия Верховного суда.

В 2023 году экономколлегия Верховного суда рассмотрела почти два десятка споров, возникших в связи с исполнением или неисполнением лизинговых соглашений. Частота лизинговых дел в ВС обусловлена стремительным ростом его значения в экономике, уверен юрист адвокатского бюро S&K Вертикаль Рафаэль Нугманов. «Компании проще прибегнуть к лизингу, чем получить кредит в банке. Лизинговые компании предъявляют пониженные требования к заемщикам, не требуют обеспечения в виде залога и поручительства», — объясняет юрист.

«В прошедшем году высшая судебная инстанция продолжила тренд на расширение правовых возможностей защиты лизингополучателей. ВС справедливо полагает, что в подавляющем большинстве случаев они слабая сторона договорных отношений с профессиональными лизинговыми компаниями и производителями, реализующими свою продукцию с привлечением финансового посредника», — подтверждает юрист практики «Разрешение споров» юридической компании Лемчик, Крупский и Партнеры Дмитрий Чаплин.

Старший юрист BFL | Арбитраж.ру Денис Данилов объясняет заинтересованность экономколлегии в лизинговых спорах сочетанием нескольких факторов. Во-первых, это уже упомянутое стремление суда защитить лизингополучателей от несправедливых условий договоров и, соответственно, дополнительных расходов. Во-вторых, это сложность самих лизинговых споров и договоров, на которых они основаны.

Позиции ВC, высказанные по результатам рассмотрения большинства споров, преимущественно направлены на защиту лизингополучателей от несправедливых договорных условий, отмечает Данилов. Рассмотрим их подробнее.

1Непропорциональные выплаты

С лизингополучателем расторгли договор со ссылкой на нарушение обязательств по оплате. Лизингодатель, «Сбербанк Лизинг», изъял оборудование и продал его. После этого лизингополучатель, фирма «Автотрансмарин», потребовал в суде взыскать с лизингодателя часть денег, которые тот успел получить во время действия договора. Истец объяснил: в связи с прекращением договоров и изъятием предметов лизинга «Сбербанк Лизинг» должен был учесть уплаченные платежи и рассчитать сальдо встречных обязательств.

Экономколлегия в этом споре сослалась на норму ст. 428 ГК о договоре присоединения и признала несоответствующим ГК условие договора, по которому сальдо встречных предоставлений рассчитывалось непропорциональным способом и было крайне невыгодным для лизингополучателя. При этом судьи напомнили, что свобода договора не может быть безграничной. «Если слабая сторона возражает относительно применения явно обременительных для нее условий договора, суд не вправе отклонить эти возражения только по той причине, что при заключении договора в отношении спорного условия не были высказаны возражения», — указал ВС.

Верховный суд все чаще презюмирует лизингополучателя как слабую сторону договора, если он не может повлиять на содержание спорного условия в договоре, в то время как бремя доказывания обратного возлагается на лизингодателя.

Дина Шибзухова, руководитель практики разрешения споров K&P.Group

«Суд критически оценил условие о взыскании специфической суммы закрытия сделки, которая включалась в требования лизингодателя при расторжении договора», — объясняет Данилов. Невольно ВС устанавливает, что любое предоставление должно быть эквивалентным и соразмерным, комментирует решение Нугманов. «Однако такой подход может быть гипертрофирован до того, что суды вовсе перестанут учитывать такие институты, как возмещение потерь, плата за отказ, штрафные неустойки. Стороны будут пересматривать в судах различные условия, которые не отвечают принципу эквивалентности», — предупреждает юрист.

По словам Нугманова, нередко такие неэквивалентные условия включают в договор не для получения еще больших сумм с лизингополучателей, а из-за различных издержек, которые несет сторона договора. Например, в этом деле «Сбербанк Лизинг» указывал, что лизинговые компании вынуждены вкладывать ресурсы по найму штата по работе с проблемной задолженностью и юристов, которые взыскивают просроченную задолженность.

Дело № А40-101929/2022 и дело № А40-65321/2022 с участием «Сбербанк Лизинга» и похожими обстоятельствами

2 Некачественное оборудованиеВ 2018 году компания «Развитие» заключила c «Сименс Финанс» договор лизинга, для исполнения которого лизинговая компания вскоре купила у «Скорой экологической помощи» спецоборудование. Техника в итоге оказалась неработоспособной. «Развитие» с согласия лизинговой компании отказалось от договоров купли-продажи и взыскало в суде с продавца 9,1 млн руб. штрафа и убытков, а потом отдельным иском потребовала возместить 1,8 млн руб. платежей в пользу лизинговой компании.

Три инстанции отказали компании в иске. Но ВС сделал вывод: лизингополучатель может взыскать убытки в виде уже уплаченных лизингодателю платежей с продавца, если тот предоставил заведомо некачественный товар и знал о последующей передаче лизингополучателю в эксплуатацию.

«С учетом характера допущенного ответчиком нарушения договора, не позволившего реализовать имущественный интерес лизингополучателя в получении оборудования, истец вправе произвести альтернативный расчет размера убытков, основываясь на возможности приведения ситуации в положение, существовавшее до заключения договора лизинга», — указали судьи.

Дело № А09-1358/2022

3Разумное и добросовестное поведение

Общество «ТДМ» попросило «Южноуральский лизинговый центр» приобрести для него автомобиль марки Mercedes-Benz у определенного продавца, компании «АГ Решение», за 5,2 млн руб. Получив выкупную стоимость имущества, «АГ Решение» в предусмотренный договором купли-продажи срок транспортное средство покупателю не передало. Из-за этого лизинговая компания отказалась от договора купли-продажи.

Между сторонами начался судебный спор, в котором лизингополучатель потребовал расторжения договора, а лизингодатель — взыскания убытков, связанных с неисполнением соглашения. В трех инстанциях победила лизинговая компания.

Экономколлегия в этом споре указала: даже когда лизингополучатель сам выбирает продавца, лизингодатель должен действовать разумно при заключении договора купли-продажи и проверять, есть ли у продавца планируемое к продаже имущество и готов ли он его передать. «К лизингодателю применен стандарт поведения «разумного и осмотрительно коммерсанта», который должен был принять необходимые меры, чтобы снизить риски, связанные с ненадлежащей поставкой предмета лизинга», — объясняет адвокат Адвокатское Бюро «В Лоерс» (VLawyers Law Firm) Юлия Грибкова.

Дело № А76-21173/2021

4 Незначительная просрочка платежейВ начале 2019 года компания «Регион Групп Лизинг» заключила договор лизинга с предпринимателем Юрием Агеевым. Предметом договора стал автобус «Неман» в люксовой комплектации, который предприниматель использовал для пассажирских перевозок. В соглашении стороны утвердили, что у лизингодателя есть право забрать автомобиль после трехразовой просрочки выплаты регулярных платежей.

Этим правом «Регион» в итоге воспользовался незадолго до окончания действия трехлетнего договора в октябре 2021-го. На тот момент Агеев уже заплатил по соглашению 5,337 млн руб. — почти полную стоимость. Три инстанции признали законным отказ лизингодателя от договора.

Но Верховный суд указал: суды обязаны учесть, что нарушение со стороны лизингополучателя незначительное, его платежеспособность сохранилась и он может окончательно рассчитаться с лизингодателем.

Лизинговые компании часто оставляют за собой право одностороннего выхода из договора, даже если платеж внесен несвоевременно один раз, отмечает Грибкова. Позиция суда при этом дополняет и расширяет разъяснения из обзора практики 2021 года . Согласно им суд вправе отказать в изъятии предмета лизинга при расторжении договора, если допущенное лизингополучателем нарушение незначительно, а сумма задолженности несоразмерна стоимости оборудования.

Дело № А40-235540/2021

5Досрочное прекращение договора

Компания «Энергия» приобрела в лизинг самосвал КамАЗ у «РЕСО-Лизинг». Договор предусматривал, что оставшуюся задолженность по договору можно погасить досрочно и тогда имущество перейдет к лизингополучателю, то есть в собственность «Энергии». Сумма закрытия лизинговой сделки включала отступной платеж, который лизингополучатель в полном размере вносить отказался. Но три инстанции указали, что «Энергия» согласилась с этими условиями.

ВС назвал такое условие договора несправедливым. Досрочное прекращение соглашения между сторонами возможно и без выплаты отступного платежа. Ведь обычно при досрочном расторжении договора лизингодатель получает возможность повторно разместить его, заключив договор лизинга с иными участниками оборота.

«То есть досрочное расторжение договора лизинга не лишает лизингодателя возможности извлекать доход, равно как и не приводит к возникновению на его стороне имущественных потерь в размере оставшейся платы за пользование финансированием, которую он бы получил от изначального лизингополучателя», — объясняет Грибкова.

По словам юриста, отступной платеж нередко встречается в лизинговых соглашениях. Позиция ВС может изменить подход судов к оценке такого договорного условия.

Дело №А40-51870/2022

По материалам ПРАВО.РУ

Последние новости

5 мифов о домах престарелых, в которые пора перестать верить

Разбираем стереотипы и смотрим, как на самом деле устроена жизнь в современных пансионатах

1 очередь, 1 этап ЖК «Прогресс» введены в эксплуатацию

Новый дом от ГК «Владоград» готов к заселению: стартует этап переезда и обустройства

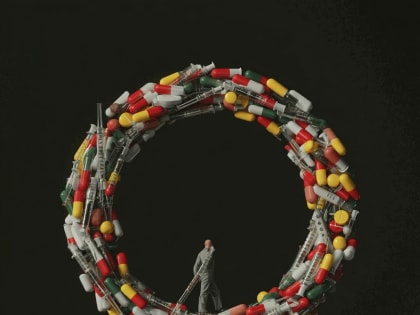

Реабилитация в наркологической клинике: 28/60/90 дней и почему это снижает риск срыва

Что дают программы 28/60/90 дней: стабильная ремиссия, работа с триггерами и поддержка семьи. Как выбрать срок и связать реабилитацию с постлечебным сопровождением.

Когда скидки превращаются в ловушку: как маркетологи учат нас тратить

Почему “-50% только сегодня” не всегда значит выгоду, как скидки играют на эмоциях и почему даже рациональные люди становятся жертвами маркетинговых трюков.